炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

被追债、陷入诉讼、股权冻结、业绩亏损……2025年以来,不断公告自身的“窘境”。

3月13日晚间,锦龙股份表示,中山证券和东莞证券的部分股权被冻结。这均是因为锦龙股份欠外面的借款未能及时清偿。

目前,锦龙股份持有中山证券67.78%股权,其中占中山证券3.71%股权被冻结;锦龙股份持有东莞证券40%股份,其中占东莞证券8.8%股份被冻结。

此前,锦龙股份已经面临多笔债务到期未能清偿的问题。截至去年10月,该公司到期未清偿债务合计达到6.72亿元。为此,锦龙股份已先后将东莞证券和中山证券股权放上“货架”。

中山证券与东莞证券部分股权被冻结

3月13日晚间,锦龙股份披露涉及的两笔借款纠纷进展。

2024年12月,广东立合投资控股有限公司(简称“立合公司”)以借款合同纠纷为由向越秀法院提起诉讼并申请财产保全,越秀法院冻结了锦龙股份持有的东莞证券6602.9万股股份(占东莞证券注册资本的4.4%)。锦龙股份已向越秀法院申请变更保全标的物,解除对上述东莞证券股份的冻结措施。

近日,锦龙股份从国家企业信用信息公示系统等获悉,越秀法院冻结了其持有的中山证券6602.9万股股权(占中山证券注册资本的3.71%)。

去年10月30日,锦龙股份披露,公司向广州金保供应链科技有限公司(下称“金保公司”)借款8000万元到期未能清偿。金保公司以借款合同纠纷(涉及金额8984.4万元)为由向越秀法院提起诉讼并申请财产保全,越秀法院冻结了公司持有的东莞证券6602.9万股股份(占东莞证券注册资本的4.4%)。

锦龙股份称,目前,公司正积极与相关方进行沟通,以期尽快解除对上述股份的冻结措施。

债务缠身 锦龙股份“借新还旧”

股权数据显示,锦龙股份的前三大股东分别为东莞市新世纪科教拓展有限公司(简称“东莞新世纪”)、朱凤廉、杨志茂,持股比例分别为27.9%、14.74%和7.4%。股权穿透显示,东莞新世纪为杨志茂实控公司,而朱凤廉为杨志茂妻子。

自2023年起,锦龙股份就开始筹划转让所持有的东莞证券及中山证券的部分乃至全部股权,主要原因是缓解债务和经营亏损的双重压力。同时,锦龙股份打算“跨界”投资算力业务。

去年8月,锦龙股份公开转让东莞证券20%股权。与东莞金融控股集团有限公司(下称“东莞金控”)组成的联合体成为东莞证券20%股权的受让方,交易价格合计约为22.72亿元。

今年2月5日,锦龙股份将所持有的全部中山证券67.78%股权在上海联合产权交易所预挂牌。目前,公司已聘请了证券服务机构就本次重大资产重组事项开展尽职调查、审计和评估等工作,受聘证券服务机构已展开相关工作。

此前中山证券在2021年至2023年连续出现业绩亏损。截至2024年底,中山证券实现净利润1.7亿元(未经审计)。不过,尽管资产质量有所好转,目前潜在买家仍持观望态度。

截至去年10月,锦龙股份到期未清偿债务合计达到6.72亿元。锦龙股份表示,因未能及时偿还到期债务,公司可能会发生需要支付相关违约金、滞纳金的情况。公司可能存在诉讼、资产被冻结等风险。

为了偿还此前的借款,以及补充公司流动资金,锦龙股份开启“借新还旧”模式。

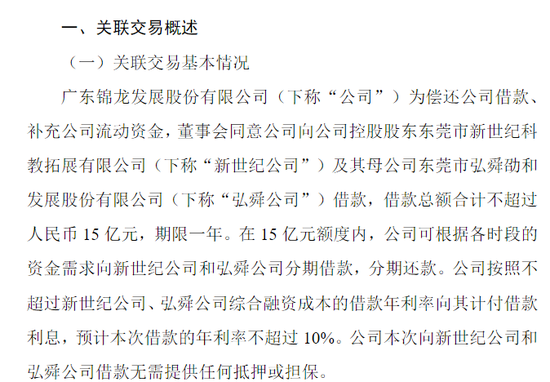

今年2月4日,锦龙股份公告称,公司拟向控股股东新世纪公司及其母公司弘舜公司借款,总额不超过15亿元,借款期限为一年,年利率预计不超过10%。

公告显示,在15亿元额度内,锦龙股份可根据各时段的资金需求向新世纪公司和弘舜公司分期借款,分期还款。本次借款无需提供任何抵押或担保。2025年1月1日至1月27日,公司累计向新世纪公司和弘舜公司借款3599万元。

2024年,锦龙股份预计实现营业收入6.1亿元至7.6亿元,预计净亏损为5760万元至1.1亿元。

转载请注明来自夏犹清建筑装饰工程有限公司,本文标题:《锦龙股份遭“催债”》

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备2025104030号-4

京ICP备2025104030号-4

还没有评论,来说两句吧...